Hiệp định tránh đánh thuế hai lần Hong Kong - Việt Nam

Thuế là mối quan tâm chính của chủ doanh nghiệp khi hoạt động kinh doanh tại nhiều quốc gia. Các quy định về thuế và chính sách có tác động rất lớn đến hoạt động và lợi ích thực tế của chủ sở hữu. Khi chủ doanh nghiệp Việt Nam quyết định thành lập công ty Hong Kong, họ thường tìm kiếm câu trả lời cho các vấn đề về thuế như:

- Nếu như kinh doanh ở nhiều quốc gia thì cần phải nộp thuế ở đâu và có bị đánh thuế 2 lần ở hai quốc gia hay không?

- Làm cách nào để xác định phần lợi nhuận bị đánh thuế?

- Trong trường hợp doanh nghiệp đã nộp thuế ở nước ngoài họ có bị đánh thuế tiếp trên thu nhập tổng hợp tại nước cư trú của họ không?

Trong bài viết này, Global Offshore Company sẽ hỗ trợ giải đáp nỗi lo trên của anh/chị dựa trên tìm hiểu của chúng tôi về hiệp định tránh đánh thuế hai lần giữa Hong Kong và Việt Nam (Hong Kong - Vietnam Double Taxation Avoidance Agreement - DTA), ký kết tháng 12 năm 2008 (xem thêm tại: https://trungtamwto.vn/hiep-dinh-khac/12554-hiep-dinh-tranh-danh-thue-hai-lan-giua-viet-nam-va-hong-kong).

1. Hiệp định tránh đánh thuế hai lần được ký kết nhằm mục đích gì?

Hiệp định tránh đánh thuế hai lần Việt Nam - Hong Kong tạo điều kiện để hai quốc gia thoả thuận về phương pháp đánh thuế có lợi cho đối tượng nộp thuế là chủ doanh nghiệp/doanh nghiệp thông qua việc làm rõ cách thức đánh thuế các khoản thu nhập, lợi tức để tránh trùng lặp cũng như việc giải quyết những quy trình tranh chấp giữa đối tượng nộp thuế và cơ quan thuế ở hai bên.

Hiệp định quy định rõ các điều khoản cụ thể để xác định quyền đánh thuế giữa hai quốc gia, các quy định có lợi cho người nộp thuế như giảm thiểu hoặc loại bỏ việc đánh thuế hai lần tại hai quốc gia hoặc giảm tỷ lệ thuế nhà thầu nước ngoài (withholding tax), từ đó tạo điều kiện thuận lợi cho đầu tư, thương mại, chuyển giao công nghệ và di chuyển nhân sự.

2. Các loại thuế áp dụng và quy định cụ thể:

Hiệp định này đề ra các tiêu chuẩn và quy định áp dụng cho các khoản lợi nhuận phát sinh từ thu nhập hoặc tài sản tăng thêm, cụ thể như:

- thuế lợi nhuận; thuế tiền lương; và thuế tài sản (tại Hong Kong)

- thuế thu nhập doanh nghiệp; và thuế thu nhập cá nhân (tại Việt Nam)

Xem thêm biểu thuế cụ thể trong hiệp định giữa Hong Kong và các quốc gia khác tại https://www.ird.gov.hk/eng/tax/dta_rates.htm

.jpg)

2.1. Thuế thu nhập doanh nghiệp

Thuế thu nhập doanh nghiệp sẽ được tính dựa trên lợi nhuận của doanh nghiệp sau khi trừ đi các khoản chi phí:

Lợi nhuận = Doanh thu - Chi phí

Chi phí bao gồm chi phí điều hành và chi phí quản lý, trừ chi phí phát sinh giữa hai cơ sở kinh doanh trong trường hợp doanh nghiệp có chi nhánh ở cả hai quốc gia dưới hình thức tiền bản quyền, phí phát minh, chi trả dịch vụ quản lý giữa hai cơ sở, trả lãi vay giữa hai cơ sở kinh doanh (trừ vay ngân hàng),...

Lợi nhuận của một doanh nghiệp của Hong Kong sẽ chỉ bị đánh thuế tại Hong Kong. Trừ trường hợp công ty Hong Kong có tiến hành hoạt động kinh doanh tại Việt Nam thông qua một cơ sở thường trú (trụ sở, văn phòng, chi nhánh, xưởng, nhà máy…) tại Việt Nam thì doanh nghiệp sẽ có thể phải nộp thuế cho phần lợi nhuận phát sinh tại Việt Nam.

Trong trường hợp cơ sở tại Việt Nam chỉ xây dựng nhằm mục đích lưu kho, mua hàng, thu thập thông tin hoặc phục vụ các nhiệm vụ phụ trợ cho công ty Hong Kong thì cơ sở tại Việt Nam sẽ không cần đóng thuế.

2.2. Trả lãi cổ phần

“Tiền lãi cổ phần” là thu nhập từ cổ phần hoặc các quyền khác, không phải các khoản nợ, được hưởng lợi nhuận, cũng như thu nhập từ các quyền lợi công ty khác cùng chịu sự điều chỉnh của chính sách thuế đối với thu nhập từ cổ phần theo quy định của luật.

Khi công ty Hong Kong trả lãi cổ phần cho cổ đông tại Việt Nam thì cổ đông tại Việt Nam có thể sẽ phải nộp thuế tại Việt Nam, mức thuế cần đóng sẽ không vượt quá 10% tổng số tiền lãi cổ phần.

Ví dụ 1:

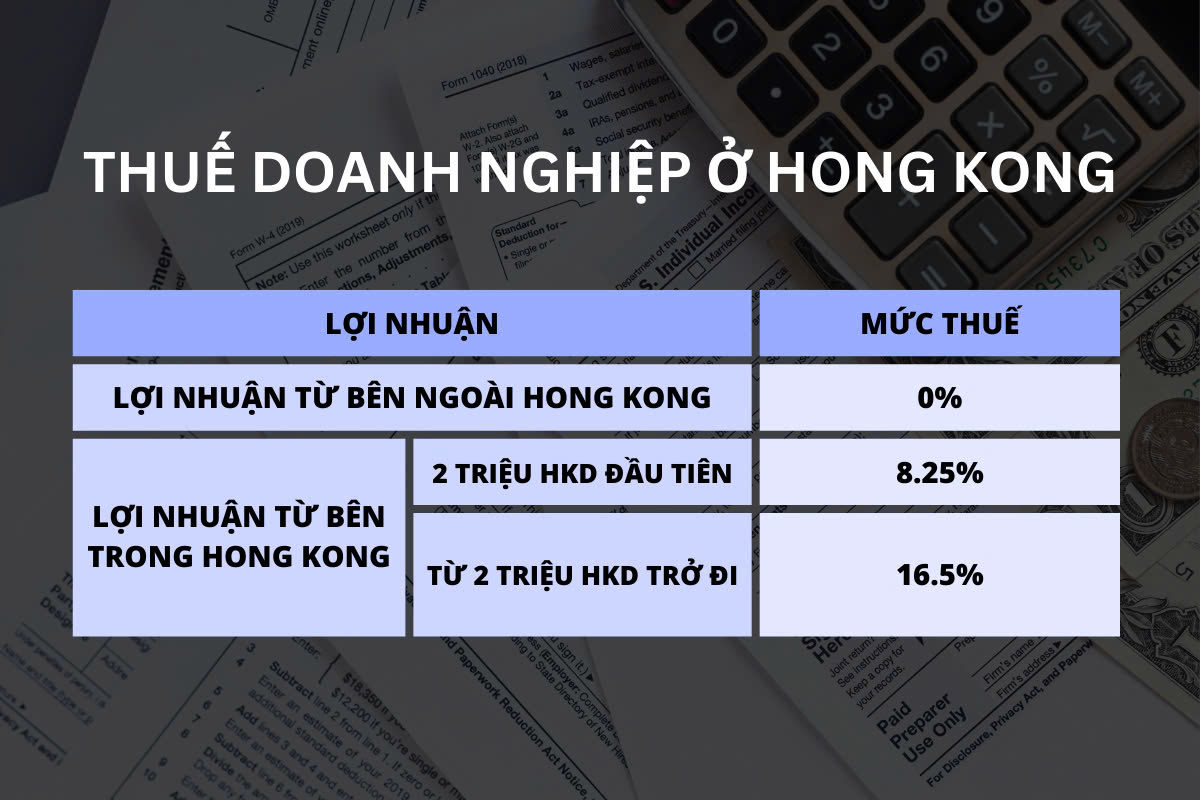

Anh A là người Việt Nam thành lập một công ty Hong Kong offshore, không có quan hệ với bất kỳ công ty Việt Nam nào thì anh A chỉ cần trả thuế thu nhập doanh nghiệp (đánh trên lợi nhuận) khi kinh doanh trong lãnh thổ Hong Kong là:

- 8.25% cho 2 triệu HKD lợi nhuận đầu tiên

- 16.5% cho sau 2 triệu HKD lợi nhuận đầu tiên

Nếu Anh A không có lợi nhuận phát sinh tại lãnh thổ Hong Kong thì anh A không cần phải nộp thuế thu nhập tại Hong Kong, thay vào đó thì khi rút tiền về tài khoản cá nhân tại Việt Nam dưới dạng trả lãi cổ phần, anh A sẽ cần nộp thuế thu nhập cá nhân theo quy định của chính phủ Việt Nam, khoản thuế này không vượt quá 10% tổng số tiền.

Ví dụ 2:

Anh B là chủ doanh nghiệp Việt Nam, muốn mở chi nhánh công ty tại Hong Kong. Trong trường hợp này, công ty Việt Nam sẽ cần xin giấy phép đầu tư ra nước ngoài do Sở Kế Hoạch và Đầu tư cấp để có thể mở chi nhánh tại nước ngoài. Lúc này thuế sẽ được chia ra làm 2 phần, phần thuế tính cho lợi nhuận của công ty Hồng Hồng, phát sinh từ hoạt động kinh doanh của công ty Hong Kong và phần thuế tính theo lợi nhuận của doanh nghiệp/cơ sở kinh doanh hoạt động tại Việt Nam theo quy định của chính phủ Việt Nam. Khi đó, lợi nhuận phát sinh từ hoạt động kinh doanh của doanh nghiệp trên lãnh thổ quốc gia nào thì nộp thuế trên lãnh thổ quốc gia đó.

2.3. Lãi từ tiền cho vay

Khi công ty Hong Kong vay tiền từ cá nhân/ doanh nghiệp Việt Nam thì cá nhân/doanh nghiệp Việt Nam có thể phải trả thuế thu nhập doanh nghiệp hoặc thu nhập cá nhân tại Việt Nam dựa trên tổng lợi tức của khoản vay.

Công ty Hong Kong này cũng có thể trả thuế thu nhập doanh nghiệp phát sinh từ tiền lãi khoản vay nhưng nếu chủ doanh nghiệp/ đối tượng thực hưởng tiền lãi là người Việt Nam thì mức thuế phải trả sẽ không vượt quá 10%.

Nếu đó là các khoản vay từ chính phủ, ngân hàng nhà nước, các tổ chức tài chính do chính phủ chỉ định và có ký kết thỏa thuận chung bởi cơ quan có thẩm quyền giữa hai bên như sau thì sẽ được miễn thuế đánh trên lãi từ tiền vay:

(a) lãi từ tiền cho vay phát sinh tại Khu Hành chính đặc biệt Hong Kong sẽ được miễn thuế tại Khu Hành chính đặc biệt Hong Kong nếu lãi từ tiền cho vay này được trả cho:

- (i) Chính phủ của việt Nam;

- (ii) Ngân hàng Nhà nước Việt Nam;

- (iii) Ngân hàng Ngoại thương Việt Nam;

- (iv) tổ chức tài chính khác mà toàn bộ vốn của tổ chức này thuộc sở hữu của Chính phủ Việt Nam;

- (v) tổ chức tài chính do Chính phủ Việt Nam chỉ định và được các nhà chức trách có thẩm quyền của hai Bên ký kết thoả thuận song phương;

(b) lãi từ tiền cho vay phát sinh tại Việt Nam sẽ được miễn thuế tại Việt Nam nếu lãi từ tiền cho vay này được trả cho:

- (i) Chính quyền của Khu Hành chính đặc biệt Hong Kong;

- (ii) Cơ quan Tiền tệ Hong Kong;

- (iii) tổ chức tài chính do Chính quyền Khu Hành chính đặc biệt Hong Kong chỉ định và được các nhà chức trách có thẩm quyền của hai Bên ký kết thỏa thuận song phương.

2.4. Lợi nhuận từ vận tải biển và vận tải hàng không

Thu nhập từ hoạt động vận tải hàng hóa, hành khách quốc tế giữa Việt Nam và Hong Kong chỉ chịu thuế ở quốc gia nơi có trụ sở chính của doanh nghiệp.

Nếu doanh nghiệp có trụ sở chính tại Hong Kong thì chỉ cần đóng thuế cho lợi nhuận từ vận tải biển tại Hong Kong và ngược lại cho trường hợp doanh nghiệp có trụ sở chính tại Việt Nam.

3. Khấu trừ thuế và biện pháp tránh đánh thuế hai lần:

Các khoản thuế đã nộp tại Việt Nam sẽ được phép khấu trừ vào thuế tại Hong Kong, với điều kiện là số thuế được phép khấu trừ không vượt quá số thuế tại Hong Kong tính trên khoản thu nhập đó phù hợp với các luật thuế của Hong Kong.

Ngược lại, khi một đối tượng cư trú của Việt Nam nhận được thu nhập, lợi nhuận hoặc thu nhập từ chuyển nhượng tài sản đã nộp thuế tại Hong Kong, Việt Nam sẽ cho phép khấu trừ thuế tương đương với số thuế đã nộp tại Hong Kong.

Trong trường hợp công ty Hong Kong trả lãi cổ phần cho công ty Việt Nam nắm không ít hơn 10% cổ phần của công ty Hong Kong thì công ty Việt Nam sẽ được khấu trừ phần thuế mà công ty Hong Kong đã trả dựa trên khoản lãi cổ phần phát sinh tại Hong Kong (nhưng không vượt quá tỷ lệ tương ứng của phần lợi nhuận trên đó khoản tiền lãi cổ phần phát sinh).

Kết luận

Nhìn chung, các quy định về thuế quan giữa các quốc gia thường rất phức tạp, phương thức áp dụng cụ thể sẽ tùy thuộc và hoạt động kinh doanh của doanh nghiệp cũng như quốc gia doanh nghiệp hoạt động kinh doanh thực tế.

Để tìm hiểu thêm thông tin và phát triển và mở rộng kinh doanh tại Hong Kong. Hãy liên hệ với Global Offshore Company ngay hôm nay qua info@globaloffshorecompany.com, hoặc +84766233131 để được tư vấn hỗ trợ trực tiếp, tư vấn cụ thể trên lộ trình kinh doanh của anh/chị.

G.O.C - nhà tư vấn giải pháp toàn diện cho doanh nghiệp:

- Tư vấn giấy tờ, thủ tục thành lập công ty Hong Kong

- Tư vấn thuế và duy trì công ty, báo cáo kế toán tại Hong Kong

- Mở tài khoản ngân hàng Hong Kong

- Mở cổng thanh toán cho các công ty Hong Kong

- Thủ tục nhanh gọn, trọn gói, không phí ẩn

Lưu ý: Bài viết này chỉ mang tính chất tham khảo và thông tin, nó không nhằm mục đích đưa ra lời khuyên hay thay thế cho sự tư vấn của luật sư, kế toán viên hoặc các chuyên gia trong lĩnh vực này. Anh/chị nên tự đánh giá và quyết định dựa trên nhu cầu và hoàn cảnh cá nhân của mình. Chúng tôi không chịu trách nhiệm về bất kỳ hậu quả pháp lý, tài chính hoặc kinh doanh nào phát sinh từ việc sử dụng thông tin trong bài viết này. Chúng tôi khuyến khích độc giả tham khảo ý kiến chuyên gia để có được tư vấn chuyên sâu trước khi đưa ra các quyết định quan trọng liên quan đến doanh nghiệp.